Plafond auto-entrepreneur : quel chiffre d’affaires faut-il respecter ?

Une auto-entreprise (ou micro-entreprise) est un régime simplifié de l'entreprise individuelle. Elle permet aux porteurs de projet de bénéficier de nombreux allègements, notamment en termes de comptabilité. Néanmoins, ce régime reste réservé aux petites structures. Ceci explique qu'un auto-entrepreneur a l'obligation de respecter un certain plafond de chiffre d'affaires pour continuer à profiter des avantages de ce régime. Ces seuils de chiffre d’affaires sont révisés tous les 3 ans. Quels sont les plafonds d'un auto-entrepreneur en 2025 ? Quelles différences entre plafonds de la micro-entreprise et seuils de TVA ? Quelles conséquences en cas de dépassement du plafond de chiffre d'affaires ?

En bref

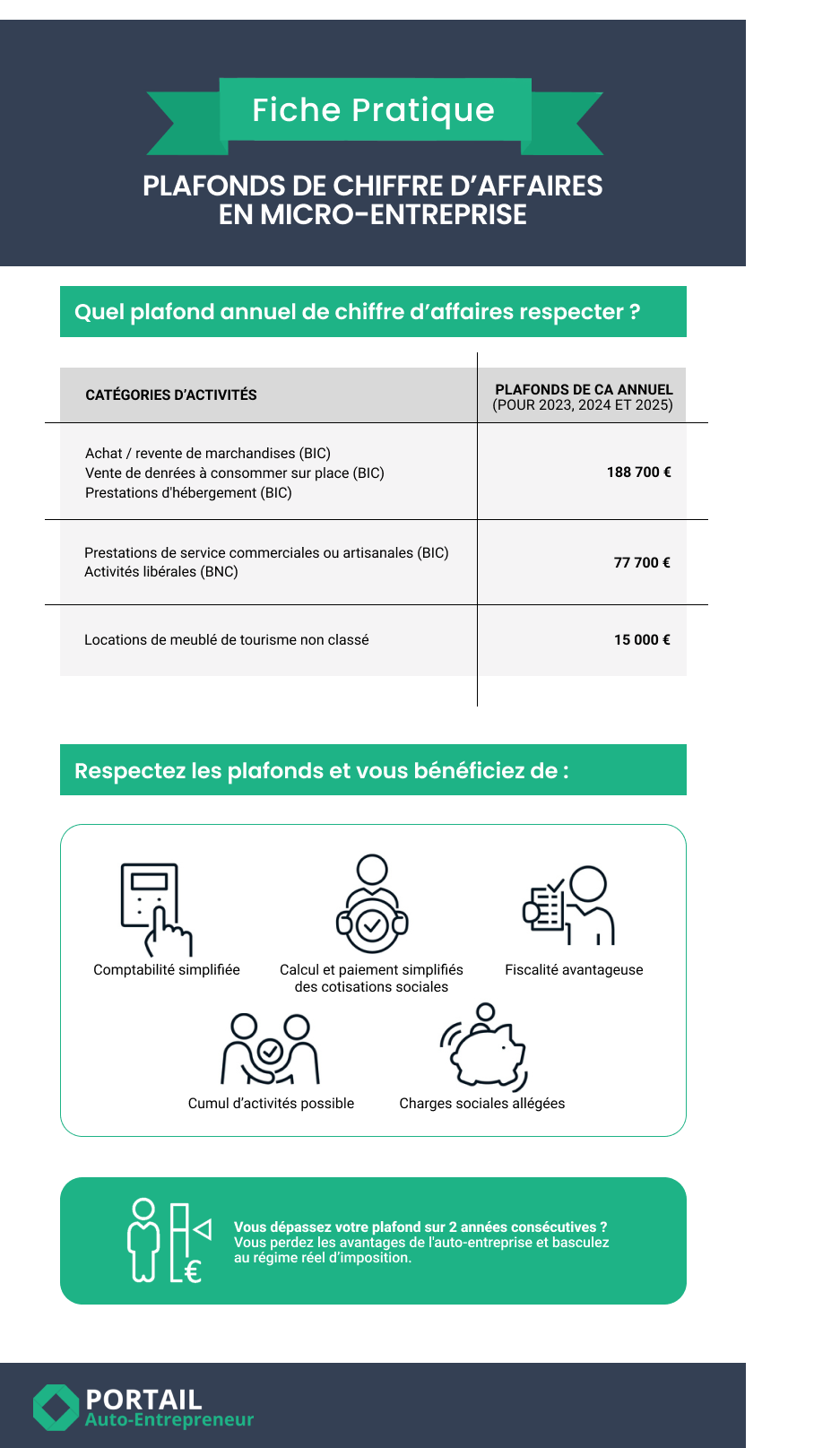

En 2025, les auto-entrepreneurs doivent respecter des plafonds de chiffre d’affaires pour conserver leurs avantages fiscaux et sociaux :

- Vente de marchandises : 188 700 €

- Prestations de services : 77 700 €

Nous parlons bien ici de chiffre d'affaires hors taxes.

Le dépassement de ces plafonds pendant 2 années consécutives entraîne une sortie du régime auto-entrepreneur. Les seuils de TVA sont différents et doivent également être pris en compte.

Pour rester conforme, découvrez les détails et préparez-vous pour 2025 !

Les plafonds de chiffre d'affaires du statut auto-entrepreneur

Les plafonds de chiffre d'affaires en 2025

Le plafond de chiffre d'affaires d'un auto-entrepreneur a évolué depuis le 1er janvier 2023. Ces nouveaux seuils sont valables pour 2023, 2024 et 2025.

| Plafonds de chiffre d'affaires auto-entrepreneur 2025 | |

| Plafond de chiffre d'affaire annuel | catégories d'activités |

| 188 700 € |

|

| 77 700 € |

|

| 15 000 € |

|

Le saviez-vous ?

Barème de l'impôt sur le revenu, réforme de l'assurance chômage... Découvrez tous les changements pour les auto-entrepreneurs en 2025.

Retrouvez notre vidéo explicative sur le sujet !

Dépassement des plafonds de chiffre d’affaires auto-entrepreneur

Si un auto-entrepreneur dépasse ces seuils de chiffre d’affaires durant deux années civiles consécutives, il quitte le régime de l’auto-entreprise à compter du 1er janvier de l'année suivante.

Il bascule dans le régime commun de l'entreprise individuelle et perd donc les avantages du régime micro-social et micro-fiscal :

- Les activités commerciales et artisanales ;

- Les activités libérales (BNC) passent au régime fiscal de la déclaration contrôlée.

Les obligations comptables du micro-entrepreneur seront alors nettement plus lourdes. Ceci implique également un changement pour le calcul de ses cotisations sociales. Celles-ci seront en effet calculées sur ses revenus de l'année N-1 et à régler mensuellement même en cas de CA nul.

Pour en savoir plus, consultez notre article sur les conséquences en cas de dépassement du plafond de chiffre d’affaires auto-entrepreneur.

Bon à savoir

Plafond ou seuil de chiffre d'affaires ? En réalité, ces deux termes ne doivent pas être confondus. En effet, on parle de plafond de chiffre d'affaires mais de seuils de TVA.

Les seuils de TVA en micro-entreprise

Franchise en base de TVA : les seuils à respecter en 2025

Avec le statut auto-entrepreneur, vous bénéficiez du régime dérogatoire de la franchise en base de TVA, selon l’article 293 B du Code général des impôts.

La franchise en base de TVA est l'un des grands avantages qu’apporte le régime de la micro-entreprise :

- L’auto-entrepreneur ne facture pas la TVA à ses clients.

- Il n’a pas à faire de déclarations de TVA auprès de l'administration fiscale.

Toutefois, cela implique que le micro-entrepreneur ne peut pas récupérer la TVA facturée par ses fournisseurs pour ses achats professionnels.

Les seuils de TVA sont différents des plafonds de la micro-entreprise. La conséquence ? Un auto-entrepreneur peut devenir redevable de la TVA au-delà d'un certain seuil de chiffre d'affaires.

Par ailleurs, l'administration fiscale a mis en place des seuils de tolérance pour la TVA. Voici ce qu'il faut retenir pour bien comprendre :

Seuils auto-entrepreneur 2025 | ||

Activité de la micro-entreprise | Seuil de franchise TVA | Seuil majoré de TVA |

Achat / revente de marchandises (BIC) | 85 000 € | 93 500 € |

Vente de denrées à consommer sur place (BIC) | ||

Prestations d'hébergement (BIC) | ||

Prestations de service commerciales ou artisanales (BIC) | 37 500 € | 41 250 € |

Activités libérales (BNC) | ||

Information importante

Suite à l'adoption du Projet de Loi de Finances pour 2025, les seuils de franchise en base de TVA devraient connaître une baisse importante. En effet, le texte prévoit la fixation d'un seuil de franchise unique de 25 000 € pour tous les types d'activité, accompagné d'un seuil de tolérance de 27 500 €.

Si ces seuils devaient entrer en vigueur dès le 1er mars 2025, le gouvernement a toutefois suspendu l'abaissement de ces seuils, sans le supprimer. À date, les négociations ont permis un premier report : ils ne seront effectifs qu'à partir du 1er juin 2025. Cependant, toutes les parties prenantes ne sont pas satisfaites et les négociations se poursuivent dans le but de toucher aux montants de ces seuils.

Nous tâcherons de mettre à jour les informations de cet article dès l'annonce d'un accord définitif.

Seuil de franchise et seuil de tolérance : comment ça marche pour le statut de micro-entrepreneur ?

Vous l'avez vu, l'administration fiscale distingue deux types de seuils pour l'auto-entrepreneur : le seuil de franchise en base de TVA et le seuil de tolérance de TVA.

Pour bien comprendre le fonctionnement, on peut distinguer 3 cas :

- Le chiffre d'affaires annuel de l'auto-entrepreneur est inférieur au seuil de franchise : il continue à bénéficier du régime de franchise en base de TVA.

- Le chiffre d'affaires annuel de l'auto-entrepreneur est supérieur au seuil de tolérance (seuil majoré) : il devient redevable de la TVA au premier jour du dépassement.

- Le chiffre d'affaires annuel de l'auto-entrepreneur se situe dans la période de tolérance (c’est-à-dire entre le seuil de franchise et le seuil majoré) : il continue de bénéficier de la franchise en base de TVA la première année de dépassement (N). En revanche, il ne bénéficie plus du régime de franchise en base de TVA pour l’année suivante et en est donc redevable dès le 1er janvier.

Tout savoir sur la franchise en base de TVA en auto-entreprise

Bon à savoir

Le dépassement du seuil de franchise de TVA ou du seuil de tolérance a des répercutions sur la comptabilité d’un auto-entrepreneur. Cependant, ces plafonds n’ont aucun impact sur le statut auto-entrepreneur et les franchir n’entraine pas la sortie du régime.

Dépassement du seuil de TVA : les conséquences pour l'auto-entrepreneur

Dès lors qu'il devient redevable de la TVA, l'auto-entrepreneur a l'obligation de :

- Demander le numéro de TVA au SIE, via la messagerie de l’espace pro d’impots gouv en demandant de passer au régime réel normal (déclaration mensuelle) ou au régime réel simplifié (déclaration annuelle).

- Facturer la TVA à ses clients : il doit donc supprimer la mention « TVA non applicable article 293 B du CGI » sur ses factures d'auto-entrepreneur.

- Déclarer puis reverser la TVA perçue aux impôts : cette déclaration de TVA est mensuelle (régime réel normal) ou annuelle (régime réel simplifié) et s'effectue depuis votre espace professionnel sur impots.gouv.fr.

Enfin, l'auto-entrepreneur redevable de la TVA peut la récupérer sur ses achats professionnels

Si vous êtes concerné, découvrez comment déclarer votre TVA.

Le saviez-vous ?

Même sans dépasser les seuils, un auto-entrepreneur peut choisir de renoncer à la franchise de TVA. Cette option peut être avantageuse si l'auto-entrepreneur réalise de nombreux achats pour son activité, car il pourra alors récupérer la TVA sur ces achats. Ce choix doit être bien réfléchi, car il implique de nouvelles obligations comptables et fiscales.

Besoin de simplifier vos démarches ? Découvrez notre logiciel de facturation, idéal pour alléger la comptabilité des micro-entrepreneurs !

Plafonds de chiffre d'affaires 2025 : comment le déclarer ?

Déclaration de chiffre d'affaires : une obligation en micro-entreprise

Vous l'avez compris, l'administration doit avoir connaissance de votre chiffre d'affaires. Cela leur permet de vérifier que vous êtes toujours éligible à la franchise en base de TVA et plus largement au régime de la micro-entreprise.

Cette déclaration de chiffre d’affaires s'effectue sur le site de l'Urssaf des auto-entrepreneurs.

Elle permet surtout le calcul de vos cotisations sociales.

Bon à savoir

Cette déclaration Urssaf ne vous dispense pas de déclarer vos revenus d'auto-entrepreneur aux impôts. En tant que travailleur indépendant, vous devrez renseigner votre chiffre d'affaires dans la déclaration de revenus 2042-C-PRO disponible sur le service en ligne des impôts.

À quelle fréquence ?

Conformément à la réglementation de la micro-entreprise, cette déclaration de chiffre d’affaires devra être effectuée chaque mois ou chaque trimestre en fonction de l'option choisie lors de la création de votre auto-entreprise.

Comment remplir sa déclaration de chiffre d’affaires auto-entrepreneur ?

Il vous sera demandé de renseigner votre chiffre d’affaires encaissé (et non pas facturé) au cours de la période précédente, même si celui-ci est nul. Vous devrez déclarer la somme totale perçue sans déduire aucun frais professionnel.

Bon à savoir

Vous allez effectuer votre toute première déclaration en tant qu'auto-entrepreneur ? Votre numéro SIRET et votre numéro de sécurité sociale vous seront demandés lors de la création de votre compte sur le site de l’Urssaf des auto-entrepreneurs. Pensez donc à les avoir à disposition !

Plafonds et seuils auto-entrepreneur 2025 : vos questions

1 - Quel chiffre d'affaires respecter en cas de cumul d'activités ?

Il est possible de cumuler plusieurs catégories d’activités au sein d’une même micro-entreprise. Seulement attention, dans ce cas, les plafonds de chiffre d’affaires ne s’additionnent pas !

Prenons l’exemple de Sophie, créatrice de bijoux en auto-entreprise. Elle vend ses créations à des particuliers directement depuis sa boutique en ligne. Elle propose également des ateliers de création, elle apprend à des groupes à fabriquer eux même leurs bijoux. Elle est donc à la fois artisan en fabrication-vente et libérale avec son activité d’animation d’atelier. Son plafond de chiffre d’affaires maximum est fixé à 188 700 €, à l'intérieur duquel la partie afférente à son activité de prestations de services ne peut pas excéder 77 700 €.

2 - Vous avez créé votre micro-entreprise en cours d'année : quel seuil auto-entrepreneur 2024 respecter ?

Si vous avez créé votre micro-entreprise cette année, votre chiffre d’affaires annuel à ne pas dépasser sera calculé au prorata temporis. Cela signifie que votre plafond sera défini en fonction de la date de début d'activité indiquée dans votre déclaration de micro-entreprise.

Reprenons l’exemple de Sophie. Elle a créé son auto-entreprise le 1er mars 2025. Sur l'année entière, elle aura donc exercé 306 jours. Le plafond de chiffre d’affaires à ne pas dépasser pour son activité commerciale sera donc fixé à 188 700 € x 306 / 365 = 158 197 €.

Le seuil de TVA est également calculé au prorata temporis. Elle doit donc effectuer le calcul suivant : 85 000 x 306 / 365 = 71 260,74 €. Cette somme correspond au chiffre d’affaires maximal qu’elle peut réaliser pour rester affranchie de TVA, dans le cadre d’une activité commerciale.

3 - BIC et BNC : quelle est le régime fiscal de votre auto-entreprise ?

Pour déterminer votre plafond de chiffre d'affaires, il est important de connaître votre catégorie d'imposition :

- Les Bénéfices Industriels et Commerciaux (BIC) concernent les activités d'achat / vente, les activités de fourniture de logement ou de nourriture ainsi que les prestations de services commerciales et artisanales, conformément à l’article 34 du Code général des impôts.

- Les Bénéfices Non Commerciaux (BNC) concernent les activités libérales et les agents commerciaux, conformément à l’article 92 du Code général des impôts.

Pour aller plus loin : BIC ou BNC ?

Bon à savoir

Savoir à quelle catégorie vous appartenez est important car cela déterminera votre taux d'abattement forfaitaire lors de la déclaration des revenus de votre auto-entreprise.

4 - Que se passe-t-il en cas de dépassement des plafonds de chiffre d'affaires ?

Si vous dépassez les plafonds de chiffre d'affaires de votre micro-entreprise pendant 2 années consécutives, vous quitterez le régime de l'auto-entrepreneur au 1er janvier de l'année suivante. Vous devrez passer (car cela ne se fait pas automatiquement) au régime réel simplifié ou au régime réel normal, avec des obligations comptables plus lourdes et des cotisations sociales calculées sur le bénéfice ou résultat réel de l’année précédente, puisque les charges pourront être déduites.

5 - Comment déclarer son chiffre d'affaires ?

La déclaration de chiffre d'affaires doit être effectuée chaque mois ou chaque trimestre, en fonction de l'option choisie lors de la création de votre auto-entreprise. Elle se fait sur le site de l'Urssaf des auto-entrepreneurs et permet le calcul de vos cotisations sociales.

6 - Quel est l'impact du dépassement des seuils de TVA ?

Le dépassement des seuils de TVA implique que vous devenez redevable de la TVA. Vous devrez alors facturer la TVA à vos clients, la déclarer et la reverser aux impôts. Cette déclaration peut être mensuelle ou annuelle, selon le régime choisi.

7 - Puis-je choisir volontairement de sortir du régime de la franchise en base de TVA ?

Oui, même si vous ne dépassez pas les seuils de TVA, vous pouvez choisir de sortir du régime de la franchise en base de TVA. Cette option peut être avantageuse si vous effectuez de nombreux achats pour votre activité, car vous pourrez alors récupérer la TVA facturée par vos fournisseurs.

8 - Quels sont les plafonds de chiffre d'affaires en 2025 ?

Les plafonds de chiffre d'affaires pour les micro-entrepreneurs ont été mis à jour en 2023 et sont valables jusqu'au 31 décembre 2025. Pour la vente de marchandises, le plafond est de 188 700 €, et pour les prestations de services, il est de 77 700 €.

9 - Comment fonctionne le calcul du prorata temporis pour les plafonds de chiffre d'affaires en micro-entreprise ?

Si vous créez votre micro-entreprise en cours d'année, le plafond de chiffre d'affaires à ne pas dépasser sera calculé au prorata temporis. Cela signifie que le plafond annuel sera ajusté en fonction de la durée d'activité de votre auto-entreprise sur l'année.

10 - Quels sont les avantages de rester dans le régime de la micro-entreprise pour un auto-entrepreneur ?

Le régime de la micro-entreprise est pensé pour simplifier les démarches administratives de celui qui souhaite se professionnaliser. Ainsi, on retrouve une série d’avantages attenante à l’auto-entreprise.

En autres, les obligations comptables sont allégées par le régime micro-social. C’est-à-dire qu’un indépendant est tenu de déclarer son chiffres d’affaires (soit de manière mensuelle ou trimestrielle), mais les cotisations sont calculées pour lui. S’il n’effectue aucune rentrée d’argent dans le cadre de son activité, alors les charges sociales seront nulles.

Nous pouvons également relever le système de seuils de TVA : avec un chiffre d’affaires inférieur au seuil de la franchise en base de TVA, l’auto-entrepreneur n’est pas dans l’obligation de facturer cette taxe.

Respecter les plafonds de chiffre d'affaires permet de continuer à bénéficier de ces avantages.

Plafonds auto-entrepreneur : 5 informations à retenir en 2025

- Pour rester micro-entrepreneur, vous devez respecter des plafonds de chiffre d'affaires annuels. Si vous dépassez ces plafonds, vous basculez au régime classique de l'entreprise individuelle.

- Un nouvel auto-entrepreneur bénéficie par défaut de la franchise en base de TVA.

- Seuils de TVA et plafonds de micro-entreprise ne doivent pas être confondus : un auto-entrepreneur peut être redevable de la TVA en cas de dépassement des seuils.

- Les plafonds de chiffre d’affaires de la micro-entreprise ont connu une mise à jour en 2023 : les nouveaux montants sont valables jusqu'au 31 décembre 2025.

- Si vous créez votre activité après le 1er janvier, votre plafond de chiffre d'affaires sera calculé au prorata temporis, tout comme pour le seuil de TVA.

Vous avez désormais toutes les infos nécessaires concernant vos plafonds et seuils de chiffre d’affaires. À vos calculettes !