Versement libératoire

L’impôt sur le revenu, c’est quoi ?

En tant que micro-entrepreneur, vous êtes d’office soumis à l’impôt sur le revenu (IR). Pourquoi ? Tout simplement parce que vous ne faites qu’un avec votre micro-entreprise. Vous êtes donc imposé en votre nom propre. Ce n’est pas votre micro-entreprise qui est redevable de l’impôt, mais bien vous !

Le taux d’imposition est variable puisqu’il dépend de la composition et des revenus de votre foyer fiscal. Concrètement, il est déterminé à partir de l’ensemble des revenus des personnes qui composent votre foyer : si vous êtes célibataire, marié, avec des enfants à charge ou non. L’IR prend donc en compte toutes les sources de revenus (salaire, revenus des professions indépendantes, pensions, etc.).

Pour calculer votre taux d’imposition, le gouvernement a mis en place un système de barème progressif par tranches de revenus.

Versement libératoire et imposition classique : différences

Le versement libératoire est une option fiscale ouverte aux micro-entrepreneurs. Ce dispositif peut vous intéresser si vous êtes redevable de l’impôt sur le revenu. Vous n’êtes pas imposable ? Dans ce cas, le versement libératoire, ce n’est pas pour vous ! On vous explique pourquoi !

1 - L'imposition classique

Par défaut, tous les micro-entrepreneurs sont soumis à l’imposition classique (barème progressif). Vous déclarez donc vos revenus une fois par an via le 2042 C PRO. Il s’agit du formulaire annexe à la déclaration de revenu 2042 dédié aux professions non salariées (et donc les micro-entrepreneurs !).

Vous le savez peut-être, les auto-entrepreneurs bénéficient du régime dit « micro-social ». Concrètement, lors de sa déclaration de revenus, le micro-entrepreneur déclare l’ensemble de son chiffre d’affaires (c’est-à-dire ses encaissements) sans déduire aucun frais professionnel.

Grâce au régime micro-social de l’auto-entreprise, il bénéficie toutefois d’une exonération au titre de ses charges professionnelles. Le taux de cet abattement varie selon la catégorie d’activité du professionnel :

- 71 % pour les activités de vente ou de prestations d'hébergements de tourisme classés

- 50 % pour les activités de prestations de services relevant des bénéfices industriels et commerciaux (BIC), ainsi que pour la location de bien de tourisme non classés

- 34 % pour les activités de prestations de services ou les activités libérales relevant des bénéfices non commerciaux (BNC)

Information importante

Pour les activités de location de meublés de tourisme classés, le taux d’abattement pour les revenus de l'année 2024, déclarés en 2025 est de 71 %. Pour l’année 2026 (déclaration des revenus perçus en 2025), taux d'abattement applicable à la location de meublés de tourismes classés passera à 50 %.

Pour les activités de location de meublés de tourisme non classés, le taux d’abattement pour les revenus de l'année 2024, déclarés en 2025 est de 50 %. Pour l’année 2026 (déclaration des revenus perçus en 2025), taux d'abattement applicable à la location de meublés de tourismes classés passera à 30 %.

Dans tous les cas, le minimum d’abattement sera de 305 €. La valeur de ce pourcentage ne pourra donc jamais être inférieure à ce montant, vous serez déduit de 305 € dans tous les cas.

Votre activité est mixte ? Dans ce cas, les abattements sont appliqués séparément sur le montant dédié à chaque type d’activité. L’abattement total ne pourra pas être inférieur à 610 €.

Une fois l’abattement effectué, vous obtenez ce qu’on appelle votre « revenu » imposable. Celui-ci est ajouté aux autres revenus imposables du foyer. L’impôt sera ensuite calculé en fonction du barème progressif par tranches de l’IR.

Vous serez également informé de votre taux d’imposition dans le cadre du prélèvement à la source.

À noter que sans démarche particulière de votre part, vous serez automatiquement soumis à l’imposition classique.

Le saviez-vous ?

Besoin de simplifier la gestion de votre auto-entreprise ? Notre logiciel de facturation vous donne accès à toutes les ressources nécessaire pour faciliter vos démarches : suivi de chiffre d’affaires, calcul des charges, anticipation des déclarations de TVA… Profitez d’un mois gratuit pour commencer à entreprendre en toute sérénité !

2 - Le versement libératoire

Les auto-entrepreneurs peuvent opter pour une alternative à l’imposition classique : le versement forfaitaire libératoire (ou versement libératoire).

Il s’agit d’une forme de prélèvement à la source. Comme son nom l’indique, un pourcentage est déduit directement « à la source », au moment du règlement de vos cotisations sociales.

Vous payez alors votre impôt tous les mois ou tous les trois mois (selon votre choix) sur la base exacte de ce que vous avez encaissé au cours des mois concernés.

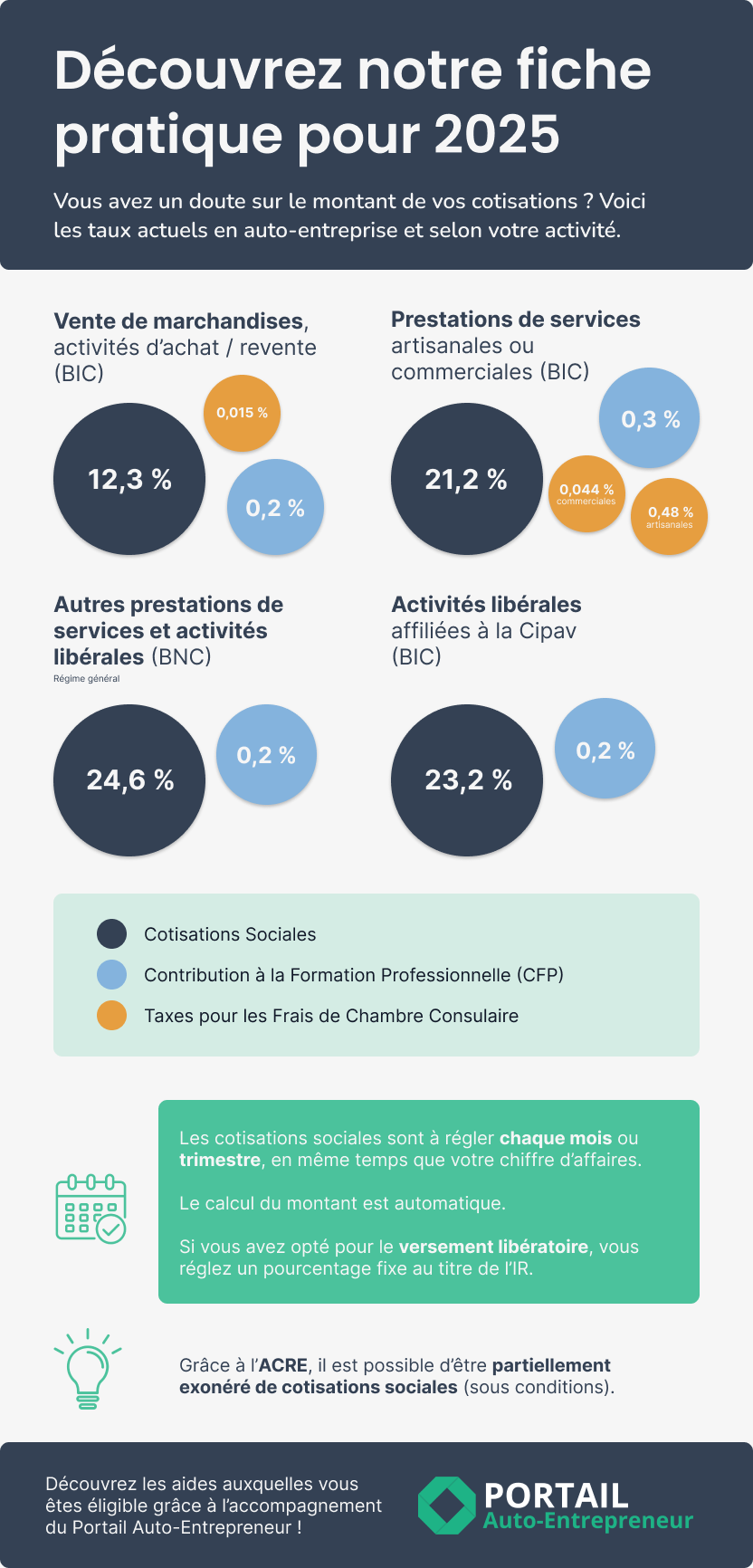

À nouveau, le taux appliqué dépend de la catégorie de votre activité :

- 1 % du CA (hors taxes) pour les activités de vente ou de prestations d'hébergement (à l'exclusion de la location de locaux d'habitations meublés dont le taux est de 1,7%),

- 1,7 % du CA (hors taxes) pour les activités de prestations de services relevant des bénéfices industriels et commerciaux (BIC)

- 2,2 % du CA (hors taxes) pour les activités de prestations de services ou les activités libérales relevant des bénéfices non commerciaux (BNC)

Ce prélèvement s’ajoutera donc aux différentes cotisations sociales que vous réglez. Ce versement sera définitif et non-remboursé. Voilà pourquoi cette option n’est pas intéressante si vous n’êtes pas imposable.

Même avec le versement forfaitaire libératoire, vous devez remplir une déclaration annuelle de revenus (déclaration complémentaire n° 2042-C PRO). Votre chiffre d’affaires sera pris en compte dans le calcul du taux d'imposition moyen appliqué aux autres revenus de votre foyer, ainsi que dans le nouveau calcul de votre revenu fiscal de référence. Rassurez-vous, vous ne paierez pas votre impôt deux fois !

Bon à savoir

Vous hésitez entre l'imposition classique ou le versement libératoire ? Pour savoir à quel montant s'élèvera votre impôt sur le revenu, l'Urssaf a mis en place un simulateur d'impôt auto-entrepreneur.

Qui peut bénéficier de cette option ?

Les conditions à remplir

Le versement libératoire est réservé aux auto-entrepreneurs dont le revenu fiscal de référence (RFR) du foyer fiscal de l’année N-2 (donc votre RFR 2022 consultable sur votre avis d'impôts 2023) n’excède pas un certain seuil pour une part de quotient familial :

- 28 797 € pour une personne seule

- 57 594 € pour un couple (2 parts)

- 71 992,5 € pour un couple avec un enfant (2,5 parts)

- 86 391 € pour un couple avec deux enfants (3 parts)

| Situation | Nombre de parts |

| Célibataire, divorcé ou veuf sans enfant à charge | 1 |

| Marié sans enfant à charge | 2 |

| Célibataire ou divorcé ayant un enfant à charge | 1.5 |

| Marié ou veuf ayant un enfant à charge | 2.5 |

| Célibataire ou divorcé ayant deux enfants à charge | 2 |

| Marié ou veuf ayant deux enfants à charge | 3 |

| Célibataire ou divorcé ayant trois enfants à charge | 3 |

| Marié ou veuf ayant trois enfants à charge | 4 |

Ce montant de 28 797 € est à multiplier par le nombre de part. Par exemple, si vous êtes marié avec un enfant à charge vous devez effectuer le calcul suivant : 28 797 x 2,5.

À noter que même si vous êtes redevable de la TVA, la somme prise en compte pour le calcul du versement libératoire sera celle du chiffre d’affaires hors taxe.

Revenu fiscal de référence (RFR) et année N-2 : de quoi parle-t-on ?

Comme expliqué plus haut, l’Impôt sur le Revenu (IR) est calculé selon tous les revenus de toutes les personnes de votre foyer. Le Revenu Fiscal de Référence (RFR) prend en compte cette somme et, après d’autres calculs, vous donne donc une indication de votre niveau de revenus.

Le terme « année N-2 » correspond, en autres termes, à la période d’il y a 2 ans.

En 2025, sera donc pris en compte le revenu fiscal de référence de 2023 sur votre avis d'impôts 2024.

Comment bénéficier du versement libératoire ?

Le versement libératoire est une option. Vous devrez en faire la demande pour pouvoir en bénéficier.

Vous pouvez le faire dès la création de votre micro-entreprise auprès de l’Urssaf (ou à la CGSS si vous êtes en Outre-mer) et au plus tard le dernier jour du 3e mois qui suit celui de la création. Ainsi, si vous créez votre auto-entreprise courant janvier 2025, vous pouvez faire votre demande de versement libératoire jusqu'au 30 avril 2025.

Vous pouvez néanmoins modifier votre option passée cette date, c’est-à-dire sortir de l’imposition classique. Vous devez alors faire votre demande au plus tard le 30 septembre de l'année en cours (quelle que soit la date de création de votre auto-entreprise) auprès de l’Urssaf (ou à la CGSS si vous êtes en Outre-mer). En revanche, le changement de régime n'est effectif qu'au 1er janvier de l’année suivante.

La démarche est la même si vous souhaitez revenir à l’imposition classique. L’option pour l’un ou l’autre régime vaut donc pour toute l’année en cours et est reconduite automatiquement, sans démarche de votre part.

Comment choisir entre versement libératoire et imposition classique ?

Le choix entre ces deux types d’imposition doit se faire en fonction de votre situation personnelle et nécessite des calculs de votre part. Cette phase est en effet nécessaire afin d’opter pour la solution la plus intéressante

Opter pour le versement libératoire comporte en effet certains avantages :

- Vous payez votre impôt sur le revenu tout au long de l’année, sans régularisation le dernier mois

- Le calcul du montant est automatique et prévisible

Toutefois, si vous choisissez le versement libératoire, vous serez obligatoirement imposé dès le premier euro. Ce régime n’est donc pas intéressant si vous ne payez pas ou peu d’IR dans le régime classique. Il est primordial de faire votre choix en fonction de votre niveau de revenu habituel et surtout par rapport aux divers revenus imposables du foyer fiscal, notamment celui de votre conjoint éventuel.

Versement libératoire : les questions fréquentes des auto-entrepreneurs

1 - Quelle est l'option la plus intéressante : imposition classique ou versement libératoire ?

Cela dépend des revenus de votre foyer. Si vous optez pour le versement libératoire, vous serez imposé dès le premier euro, selon le taux correspondant à votre activité. Ce type d’imposition n’est donc pas intéressant si vous n’êtes pas imposable (c'est-à-dire si vous vous situez dans la première tranche d’imposition, avec moins de 11 294 € de revenus annuels pour une personne seule).

Si en revanche vous êtes imposable, il est conseillé de calculer votre impôt selon les deux modes d’imposition et de faire un comparatif.

2 - Je suis rattachée(e) au foyer fiscal de mes parents. Que se passe-t-il si j’opte pour le versement libératoire ?

En optant pour le versement libératoire, vous sortez obligatoirement du foyer fiscal de vos parents et devez faire une déclaration d’impôt séparée.

3 - Si on opte pour le versement libératoire libératoire de l’impôt sur le revenu, doit-on remplir une déclaration de revenus 2042 C PRO ?

Oui, car cette déclaration permettra d’établir votre revenu fiscal de référence. Le montant que vous indiquerez sera également utilisé pour le calcul du taux d'imposition moyen appliqué aux autres personnes du foyer. Mais pas d’inquiétude : vous ne serez pas imposé une seconde fois.

4 - Comment cesser l'option pour le versement libératoire ?

Pour renoncer à cette option, vous devez vous rapprocher de l’Urssaf dont vous dépendez. Vous avez jusqu’au 30 septembre pour « dénoncer » l’option, c’est-à-dire y mettre fin. Quelle que soit la date de votre demande, le changement sera effectif seulement à compter du 1er janvier de l’année suivante.

5 - Peut-on toujours opter pour le versement libératoire de l’impôt sur le revenu si on dépasse le seuil de franchise en base de TVA ?

Même si vous êtes redevable de la TVA, vous pouvez choisir le versement libératoire, si votre revenu fiscal de référence est compatible. Toutefois, n’oubliez pas d’indiquer votre chiffre d’affaires hors taxes sur votre déclaration mensuelle ou trimestrielle.

6 - J’ai opté pour le versement libératoire de l’impôt sur le revenu et j’ai vu mon imposition augmenter, c’est normal ?

L’option pour le versement libératoire de l’impôt sur le revenu vous permet d’acquitter vos cotisations fiscales en même temps que vos cotisations sociales, chaque mois ou chaque trimestre. En tant que micro-entrepreneur, vous n’êtes pas imposé une seconde fois sur les revenus issus de votre auto-entreprise mais ceux-ci seront pris en compte pour le calcul du taux d’imposition applicable aux autres ressources de votre foyer.

7 - J’ai rempli ma déclaration d’impôt annuelle et on me demande de choisir un taux « personnalisé » à la fin du formulaire en ligne. De quoi s’agit-il ?

Cette question apparaît suite à la mise en place du prélèvement à la source à compter du 1er janvier 2019. Il s’agit du pourcentage qui sera retenu sur votre chiffre d’affaires HT à partir de cette date. Si vous avez opté pour le versement libératoire, vous n’êtes pas concerné puisque vous payez déjà votre impôt à la source chaque mois ou trimestre.

Vous savez à présent (presque) tout du prélèvement forfaitaire libératoire en auto-entreprise ! Vous n'avez pas encore franchi le pas de la création de votre activité de micro-entrepreneur mais êtes prêt à vous lancer ? Les experts formalistes du Portail Auto-Entrepreneur peuvent s'occuper de la création de votre micro-entreprise et de votre immatriculation ! Le plus ? Des conseillers disponibles par téléphone et par email ainsi qu'un outil complet de gestion et de facturation inclus.