CFE auto-entrepreneur : la cotisation foncière des entreprises

La Cotisation Foncière des Entreprises ou CFE est venue remplacer la taxe professionnelle. Les micro-entrepreneurs (ou auto-entrepreneurs) sont soumis aux mêmes règles que tout créateur d'entreprise et doivent donc s'en acquitter. Comment cet impôt est-il calculé pour les auto-entreprises ? À combien s’élève la CFE et comment devrez-vous la payer ? Quelles sont les exonérations possibles ? On vous dit tout sur cette taxe !

Qu'est-ce que la cotisation foncière des entreprises ?

La cotisation foncière des entreprises ou CFE est un impôt local dont sont redevables les entreprises.

Tous les indépendants sont concernés par cette taxe et les auto-entrepreneurs n’échappent pas à cette règle ! Comme les autres, ils doivent donc régler la CFE chaque année dans la commune où est domiciliée leur activité.

Plus précisément, on parle d’imposition à la CET (Contribution économique territoriale), elle-même composée de deux impôts :

- La Cotisation Foncière des Entreprises (CFE)

- La Cotisation sur la valeur ajoutée des entreprises (CVAE), dont les micro-entrepreneurs ne sont pas redevables.

Bon à savoir

Besoin d’aide dans vos déclarations ? L’offre Mon Pack Succès vous donne accès à un logiciel de gestion complet mais également à un accompagnement téléphonique 7j/7 pour répondre à toutes vos questions. Profitez d’une assistance illimitée pour entreprendre en toute sérénité !

Comment est calculée la CFE ?

La CFE si vous avez un local professionnel

Vous disposez d’un local dédié à votre activité de micro-entrepreneur ? Dans votre cas, deux critères sont pris en compte pour calculer le montant de votre Cotisation Foncière des Entreprises (CFE) :

- Le taux d’imposition : il est fixé par la commune ou l’EPCI (Établissement public de coopération intercommunal) où se situe votre auto-entreprise. Ce taux fait l’objet d’un vote chaque année. Il se situe généralement autour de 37,72 %.

- La base d’imposition suivant la valeur locative des biens utilisés par votre micro-entreprise au cours de l'année N-2 (par exemple, pour la cotisation due en 2025, sont pris en compte les locaux utilisés en 2023). Cette base varie selon le nombre de m2 utilisés ou encore le chiffre d’affaires de votre micro-entreprise en N-2.

On peut donc résumer ce calcul comme suit :

Montant de la CFE = Taux d’imposition x base d’imposition sur la valeur locative des biens

- Les choses sont ici relativement simples puisqu’il vous suffit donc de déclarer la superficie de votre local à votre Service des Impôts des Entreprises (SIE) lors de votre déclaration initiale de CFE (ne vous inquiétez pas, on vous en reparle juste après !). Ce document vous est normalement transmis l’année où vous devenez auto-entrepreneur.

Rappelez-vous que le taux de CFE varie selon la commune de domiciliation de votre entreprise ! La logique est simple : plus il y a d’entreprises installées dans votre commune, plus le taux de la taxe diminue.

Par exemple, domicilier votre auto-entreprise à Paris permet de réduire le montant de votre CFE. Son taux est en effet de 16,52 %, contre 36,58 % à Toulouse ou 31,02 % à Marseille. Ainsi, votre CFE à Paris reviendrait à 76 euros (contre une moyenne nationale d’environ 350 euros) si vous déclarez moins de 100 000 euros de chiffre d’affaires annuels et exercez votre activité à domicile.

La CFE si vous travaillez à domicile

Vous êtes micro-entrepreneur et travaillez depuis chez vous sur un « coin de table » ou intervenez uniquement au domicile de vos clients ?

Dans votre cas, les impôts ne peuvent donc pas déterminer la valeur locative du bien utilisé dans le calcul de votre CFE. Ils utiliseront à la place ce qu’on appelle une base minimale, en plus du taux d’imposition. Ces deux critères varient selon la commune où l’auto-entrepreneur est domicilié.

Pour vous, le calcul sera donc le suivant :

Montant de la CFE = taux d’imposition x base minimale

Cette base minimale est calculée en fonction du chiffre d’affaires en N-2, comme indiqué dans le tableau ci-dessous :

Information importante

Depuis un local professionnel ou depuis votre domicile, vous pouvez être exonéré de CFE ! La condition ? Votre chiffre d’affaires annuel doit être inférieur à 5 000 euros.

Base minimale d’imposition (chiffres 2025)

Chiffre d'affaires en N-2 | Base minimum d’imposition (2025) | Base minimum d'imposition (2024) |

Inférieur ou égal à 10 000 € | Entre 243 € et 579 € | Entre 237 € et 565 € |

Entre 10 001 € et 32 600 € | Entre 243 € et 1 158 € | Entre 237 € et 1 130 € |

Entre 32 601 € et 100 000 € | Entre 243 € et 2 433 € | Entre 237 € et 2 374 € |

Entre 100 001 € et 250 000 € | Entre 243 € et 4 056 € | Entre 237 € et 3 957 € |

Entre 250 001 € et 500 000 € | Entre 243 € et 5 793 € | Entre 237 € et 5 652 € |

À partir de 500 001 € | Entre 243 € et 7 533 € | Entre 237 € et 7 349 € |

Le lieu de domiciliation ne correspond pas automatiquement au logement principal du micro-entrepreneur. Il s’agit du lieu d'habitation ou d’un autre lieu en application d'un contrat de domiciliation commerciale.

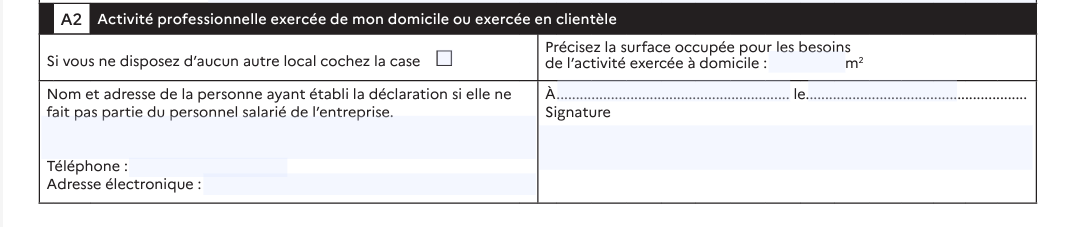

Même si vous travaillez depuis votre salon ou exclusivement chez vos clients, le Service des Impôts des Entreprises (SIE) vous demandera de préciser la surface occupée chez vous pour les besoins de votre activité. Dans ce cas, indiquez la surface minimale, c’est-à-dire 1 m2.

Année de création et début d'activité

Pour la CFE, les impôts font la différence entre année de création et début d’activité.

Ainsi :

- Vous ne paierez pas cette taxe l’année durant laquelle vous avez créé votre auto-entreprise.

- L’année suivante (considérée comme 1ère année d’activité si vous générez du chiffre d’affaires), vous bénéficierez d’une réduction de 50 % de votre base d’imposition (ou minimale). Exceptionnellement, ce seront vos données N-1 et non N-2 qui seront prises en compte.

- Vous paierez donc votre CFE à taux plein (sauf exonération) seulement à compter de votre 2e année d’activité (au sens des impôts)

Pour bénéficier de cette exonération de début d’activité, il est nécessaire de remplir une déclaration initiale avant le 31 décembre de l’année de création de la micro-entreprise. Nous vous expliquons comment remplir ce formulaire dans la suite de l’article !

Cas particuliers

Cette base d’imposition ou minimale pourra être réduite de :

- 50 % pour toutes les nouvelles entreprises l'année qui suit celle de leur création (comme mentionné plus haut)

- 75 % pour les artisans qui emploient un salarié

- 50 % pour les artisans qui emploient 2 salariés

- 25 % pour les artisans qui emploient 3 salariés

- pour certaines activités saisonnières, en proportion du temps d’inactivité

Les micro-entreprises implantées en Corse bénéficient également de mesures particulières puisqu’elles peuvent profiter, pour leur imposition à la CFE, d’un abattement de 25 % sur la part perçue au profit des communes ou des EPCI.

Vous avez créé votre activité de micro-entrepreneur en 2025 ?

Vous ne paierez pas de CFE cette année, au titre de l’exonération de début d’activité.

En 2026, les impôts ne pourront pas se baser sur votre CA en N-2 pour calculer votre impôt puisque vous n’aviez pas encore ouvert votre activité en 2024. Ils prendront donc en compte votre CA en N-1 (c’est-à-dire en 2025) et votre base d’imposition (ou minimale) pour la cotisation foncière des entreprises sera réduite de 50 %.

En 2027, les impôts se baseront de nouveau sur votre CA de 2025 (N-2) mais cette fois-ci, vous ne bénéficierez plus de la réduction de votre base d’imposition.

Ceci explique que bon nombre de micro-entrepreneurs s’aperçoivent que leur taxe CFE a doublé entre leur 1er et leur 2e avis de CFE.

Comment déclarer et payer la cotisation foncière des entreprises ?

1 – Faites votre déclaration initiale de CFE

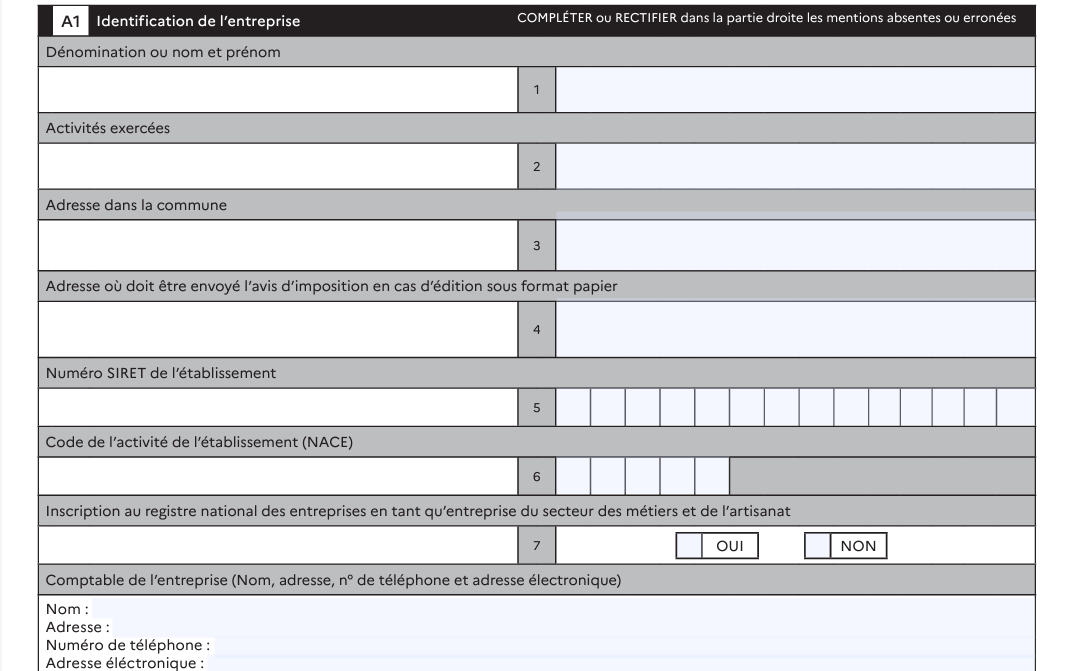

Première étape si vous avez créé votre micro-entreprise cette année : remplir la déclaration initiale de CFE et la transmettre à votre Service des Impôts avant le 31 décembre de l’année de création de votre activité. Il s’agit plus précisément de la déclaration n° 1447-C-SD.

En principe, les impôts doivent vous faire parvenir ce formulaire CFE par courrier. Mais si vous n’avez toujours rien reçu début décembre, nous vous invitons à télécharger ce document directement en ligne.

Cette démarche est obligatoire, pour tous les micro-entrepreneurs et même si vous travaillez depuis chez vous. En cas de manquement de votre part, vous ne pourrez pas bénéficier de l’exonération de CFE au titre de votre 1ère année d’activité et vous risquez une mise en demeure. Ce serait dommage !

N’oubliez pas que vous ne paierez pas de CFE durant l’année de création de votre auto-entreprise. Remplir ce document est une démarche purement administrative. Il ne déclenche pas le paiement automatique de la CFE dans les mois qui suivent.

Besoin d'un coup de pouce ? Consultez notre guide complet pour remplir sa déclaration initiale de CFE pas-à-pas.

2 - Créez votre espace professionnel

Vous ne recevez pas votre avis d’imposition CFE par courrier et vos paiements se font directement en ligne.

Vous devez donc obligatoirement vous créer un compte sur le site des impôts.

Pour cela, rien de plus simple. Rendez-vous sur impots.gouv.fr, rubrique « Votre espace professionnel ». Vous devrez ensuite renseigner votre SIREN, votre adresse mail ainsi que vos coordonnées. Vous recevrez ensuite un mail dans les 72 h. Celui-ci contiendra un lien d’activation de votre espace.

Ensuite, Après avoir cliqué sur ce lien, un code d'activation est automatiquement envoyé à l'entreprise par voie postale. Le courrier postal permet de valider l'identité de la personne demandant l’accès aux services pour le compte de l'entreprise. Il peut mettre jusqu’a 2 semaines pour arriver, c’est pour cela qu’il faut s’y prendre à l’avance.

Ne tardez pas trop à effectuer cette formalité et faites-le au plus tard durant votre première année d’activité.

3- Consultez votre avis de règlement CFE

On vous le disait, vos avis CFE sont consultables uniquement en ligne sur votre espace professionnel.

Pour en prendre connaissance, il vous suffit de vous identifier puis de vous rendre la rubrique « Mes services » > « Consulter » > « Avis CFE ». Vous pouvez également vous y rendre par le menu « Accès par impôt » > « Cotisation foncière des entreprises ».

Si vous avez communiqué votre adresse mail, vous serez prévenu de la mise en ligne de vos avis. Un rappel vous sera également envoyé avant la date limite de paiement.

4- Comment payer la CFE

Vous devez régler votre CFE au plus tard le 15 ou 16 décembre de chaque année, en cliquant sur le bouton « Payer » en haut de vote avis d’imposition.

Vous avez peur d’oublier ? Dans ce cas, vous pouvez opter pour le prélèvement automatique de votre CFE :

- À échéance : vous serez prélevé du montant total de votre CFE sur le compte bancaire choisi, sans intervention de votre part, après la date limite de paiement. Pour ce faire, vous devez adhérer à ce service avant le 30 novembre 2025.

- Sous forme de mensualités : votre CFE sera prélevée en 10 mensualités le 15 de chaque mois de janvier à octobre. La date limite d’adhésion à ce service est fixée au 30 juin (si vous étiez imposé l'année précédent soit en N-1) pour une application dès le mois de janvier de l’année suivante. Si vous optez pour la mensualisation entre le 1er juillet et le 15 décembre de l'année en cours, alors votre contrat prendra effet au 1er janvier de l’année suivante, en N+1.

Bon à savoir

À noter que les entreprises ayant une CFE supérieure ou égale à 3 000 € en année N-1 peuvent décider de la régler en 2 fois durant l’année N (sauf si elles optent pour le prélèvement mensuel). Dans ce cas, elles régleront un 1er acompte entre le 31 mai et le 15 juin puis le solde restant le 15 décembre.

Profitez d’un accompagnement pour votre CFE !

Toutes ces étapes vous paraissent compliquées et vous avez peur de vous tromper ? Au Portail Auto-Entrepreneur, on est aussi là pour ça !

Nos experts et nos assistants virtuels peuvent vous guider étape par étape pour remplir votre déclaration mais aussi répondre à toutes vos questions sur le sujet.

Quelles sont les exonérations possibles ?

Si tous les auto-entrepreneurs sont théoriquement redevables de la CFE au-delà de leur année de création, des exceptions, des réductions et des possibilités de report existent.

Elles se divisent en plusieurs grandes catégories :

- Une nouvelle exonération pour vos trois premières années d'activité, applicable sur décision des collectivités territoriales pour les entreprises créées à partir du 1er janvier 2021

- Les exonérations liées à l’activité que vous exercez (chauffeur VTC et propriétaires de leur véhicule, professeurs, locations meublées, etc.)

- Les exonérations liées au lieu où vous exercez en tant qu’auto-entrepreneur (Zone Urbaine Sensible, Zone de Revitalisation Rurale désormais appelée France Ruralités Revitalisation...)

- Les exonérations liées au chiffre d’affaires de votre auto-entreprise

- Des possibilités de reports ou de réductions exceptionnelles en cas de situation financière difficile pour l’entreprise

Le saviez-vous ?

Nous faisons le point sur toutes les exonérations existantes selon les activités et les zones dans notre article CFE : la liste des exonérations.

Outre les exonérations, certaines localités ont une cotisation foncière des entreprises plus ou moins élevée. Il peut être intéressant de passer par une société de domiciliation pour domicilier son auto-entreprise dans une région où la cotisation foncière des entreprises est moins onéreuse comme à Paris.

Kandbaz par exemple précise quand certaines de ses adresses représentent des Cotisations Foncières des Entreprises (CFE) parmi les moins chères de France.

Profitez de leur offre spéciale : la domiciliation à 1 € par mois pendant 3 mois.

CFE : les questions fréquentes des auto-entrepreneurs concernant cet impôt local

1- Je n'ai pas reçu ma déclaration initiale de CFE par courrier. Que dois-je faire ?

Si vous avez créé votre activité cette année, vous avez dû recevoir un formulaire de déclaration initiale de Cotisation Foncière des Entreprises (N° 1447-C-SD).

Si ce n'est pas le cas, vous pouvez directement le télécharger sur le site des impôts.

N'oubliez pas, vous avez jusqu'au 31 décembre 2025 pour renvoyer ce document à votre SIE et vous pouvez l’envoyer à partir de novembre 2025.

2 – Dois-je obligatoirement remplir la déclaration initiale de CFE ?

Oui ! Ce document contient toutes les informations nécessaires au calcul de votre future CFE. De plus, si vous ne le remplissez pas, vous risquez une mise en demeure et des pénalités pour votre micro-entreprise. Il est donc important de le renvoyer avant la fin de l'année.

3 - Quels cadres remplir sur la déclaration initiale de CFE ?

Pour compléter correctement votre déclaration initiale de cotisation foncière des entreprises, vous devez renseigner les cadres suivants :

- Cadre A1 - Identification de votre micro-entreprise

- Cadre A2 - Activité professionnelle exercée de votre domicile ou exercée en clientèle

- Cadre A3 - Origine de l’établissement

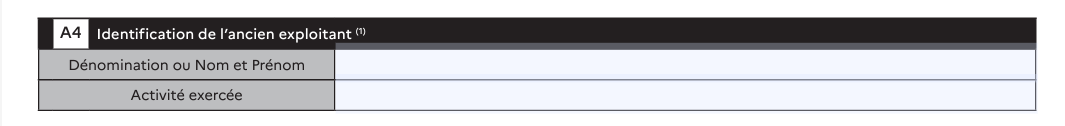

- Cadre A4 - Identification de l’ancien exploitant

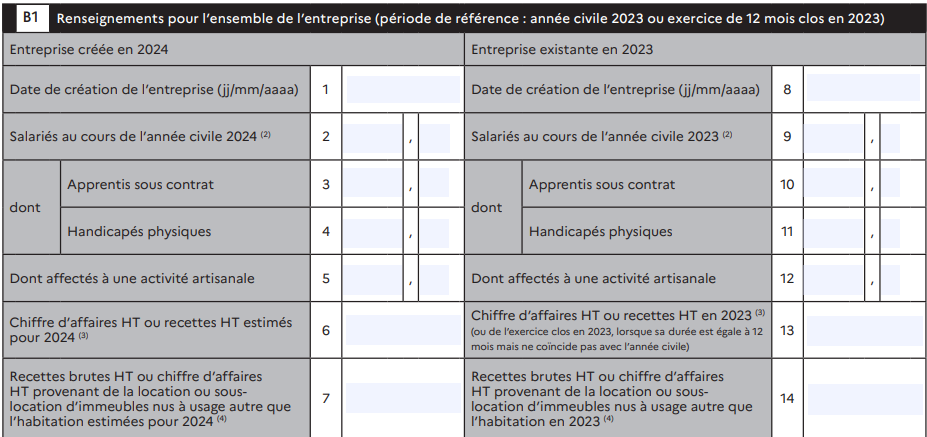

- Cadre B1 - Renseignements pour l’ensemble de l’entreprise

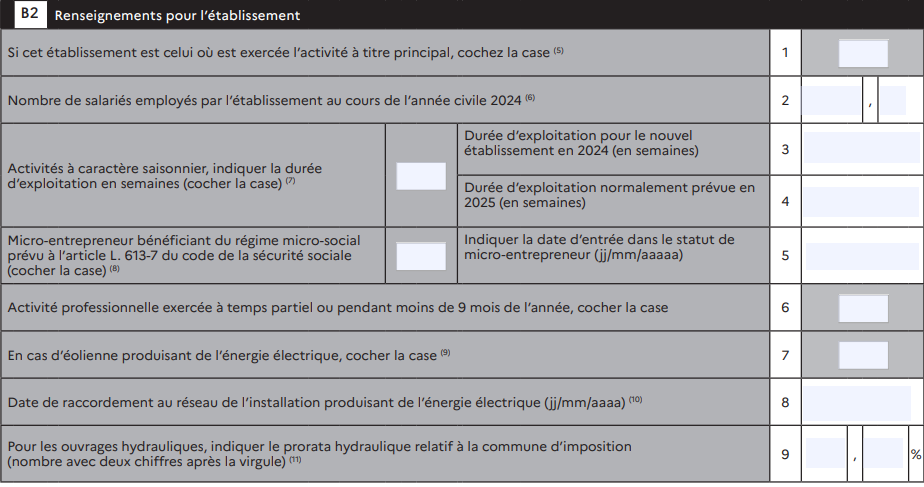

- Cadre B2 - Renseignements pour l’établissement

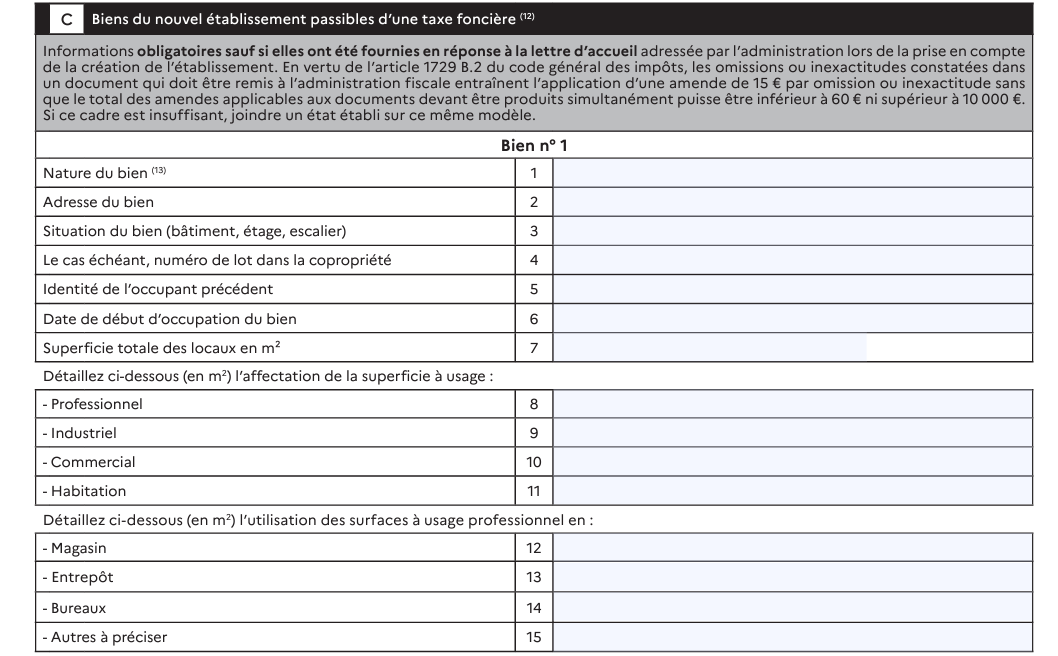

- Cadre C – si vous possédez un local professionnel ou si vous faites de la domiciliation d’entreprise

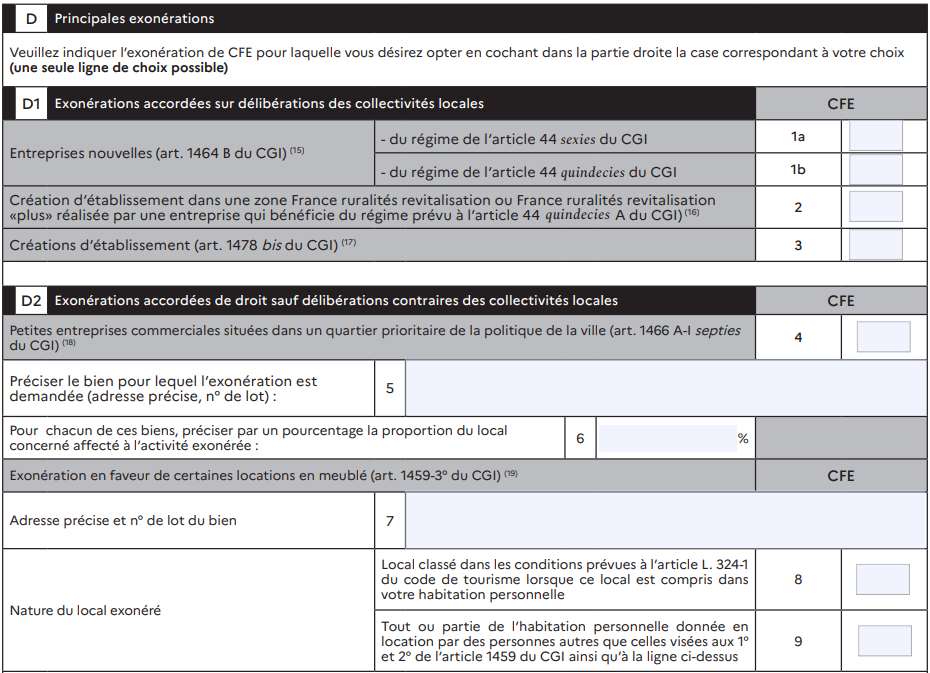

- Cadre D - Exonérations et abattement (si vous bénéficiez d'une autre exonération que celle de début d'activité)

4 - Je suis micro-entrepreneur mais je n'ai pas de local professionnel. Vais-je devoir payer la CFE ?

Que vous vous déplaciez chez vos clients ou que vous exerciez depuis chez vous, la Cotisation Foncière des Entreprises (CFE) est toujours rattachée à votre domiciliation d'entreprise (en l'occurrence votre habitation personnelle dans la majeure partie des cas).

Dans votre cas, cette taxe locale sera calculée sur une base minimale comme nous vous l’expliquons au début de cet article.

Vous êtes désormais incollable sur la CFE, sa déclaration et son paiement ! Vous n'avez pas encore lancé votre auto-entreprise ? C'est le moment de franchir le cap avec le Portail Auto-Entrepreneur : nos experts vous accompagnent dans toutes vos formalités de création.